Palanquejament: límits a l’endeutament

Quan el palanquejament és més gran que la unitat, des del punt de vista financer, resulta convenient endeutar-se. Aquesta afirmació, que en principi és correcte, ha d’entendre’s limitada dins d’una certa mesura d’endeutament.

Pensem que si no existís aquest límit, potser arribaríem a l’absurd de reduir els fons propis a 0 i així aconseguir un palanquejament infinit. Aquesta primera aproximació per reducció a l’absurd ens permet veure que cal ser curós en la gestió del endeutament i del seu palanquejament.

Palanquejament de Impdista: components

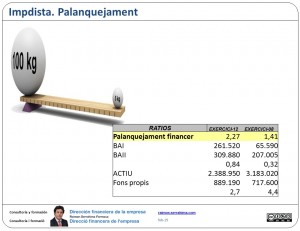

Tant al exercici 08 com en el 12 la rendibilitat financera s’incrementa gràcies al palanquejament. Així, el palanquejament suposa un factor multiplicador del rendiment econòmic del negoci. (comptes anuals aquí)

Si estudiem els components del palanquejament podem fer una mica d’abstracció que ens permetrà entendre millor el concepte.

La ràtio actiu/fons propis analitza el volum d’actiu per unitat de fons propis. En el nostre cas l’any 08 cada sesterci de fons propis es convertia en 4’4 d’actiu. O dit d’un altre forma, cada sesterci de fons propis palanquejava 3’4 de fons aliens. Al 12 aquesta proporció s’ha reduït a 2’7.

Aquesta primera ràtio ens indica que l’endeutament s’ha reduït i que ara els fons propis estan palanquejant menys fons aliens.

Però el palanquejament financer s’ha incrementat gràcies a que ha millorat significativament l’efecte reductor de la ràtio BAI/BAII.

Aquesta ràtio BAI/BAII ens explica que l’impacte de les despeses financeres sobre el resultat del exercici s’ha reduït també significativament. Ambdós resultats s’estan acostant, per tant, la ràtio BAI/BAII s’acosta a la unitat (màxim valor que podria prendre).

I mentre a l’any 08 del valor de 4’4 “només” arribava el 32 % com a multiplicador del rendiment, al 12 hi arriba el 84 % del valor de 2’7.

Què ha passat?

Probablement que el excessiu endeutament que Impdista assumia l’any 08 suposava una sobrecàrrega en el cost financer.

L’any 12 l’augment de la proporció de fons propis ha suposat un cost financer molt més reduït permetent un millor efecte multiplicador del palanquejament financer sobre el rendiment econòmic de l’empresa.

Resum:

Sovint tendim a considerar que si el palanquejament és superior a la unitat convé endeutar-se sense límit.

Aquest exemple pretén aportar una reflexió en torn d’aquesta afirmació i demostrar que no és així.

(Tot i que Impdista és un cas preparat i fruit únicament de la meva imaginació, es basa en empreses reals de les que he anat exagerant determinades circumstàncies per a fer un cas didàctic.)

L’endeutament té un límit. Si el sobrepassem estem perdent eficiència. No em d’oblidar que a major endeutament major risc i per tant el cost financer s’incrementa. I aquest fet, que no podem analitzar sota la perspectiva del palanquejament, explica en part per què l’endeutament té un límit.

Altres motius poden ser que un endeutament excessiu obliga a la generació d’efectiu en determinats terminis. Terminis que normalment no coincideixen amb la generació habitual del negoci i que obliguen a gestionar orientats al cash flow i no al resultat. O a la ineficiència de gestionar la tresoreria en funció de paràmetres aliens a la gestió de l’explotació normal del negoci. O…

De fet i com sempre, al final, la idea rotació x marge acaba sent aplicable a quasi qualsevol situació. Aplicat al concepte de palanquejament financer l’analogia ens diria que, si augmentem els fons propis reduïm la rotació, però al reduir el cost financer estem augmentant el marge. El correcte equilibri entre un i altre ens permetran maximitzar l’efecte palanquejament, que, com acabem de veure si té límit.

Cordialment

Raimon

Darrera revisió: 16 de febrer de 2015

Si aquest article li ha semblat interessant, si us plau, comparteixi amb els seus amics. Per això pot utilitzar qualsevol de les xarxes proposades a continuació.

Moltes gràcies!

ImpDista, Article anterior: Rendiment, component de la rendibilitat financera:

ImpDista, Article següent: Z d’Altman: predicció empresarial